出品 |搜狐汽车 · 汽车咖啡馆

作者 |刘彤楠

汽车芯片缺货主角MCU成功打开了芯片大厂的第二增长曲线。

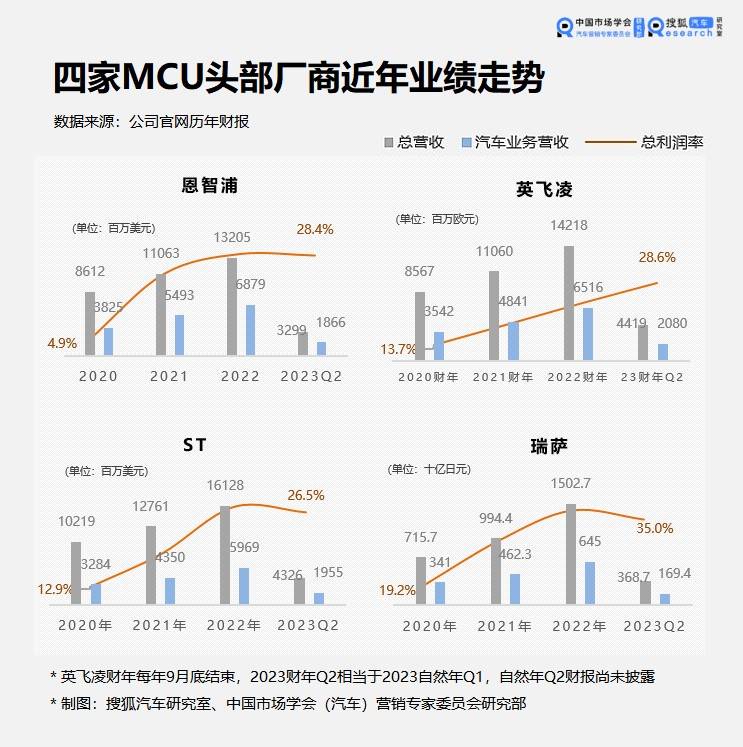

近期,车规级MCU头部供应商恩智浦、瑞萨、ST陆续公布了2023年第二季度财报,整体来看,虽然业绩难掩消费电子市场需求疲软带来的负面影响,但营收支点无不是来自汽车芯片业务。

近几年,汽车业务对芯片大厂业绩的带动作用非常明显,2020年-2022年,恩智浦、英飞凌、ST、瑞萨汽车芯片收入均获得80%以上涨幅,总营收涨幅也都在60%以上,瑞萨更是实现110%的营收增长,同时,各家利润率也一路走高。

目前车芯短缺情况有所缓解,但不止一家企业反映,MCU供应持续紧张。一边是MCU芯片供不应求,另一边供应商闷头赚钱。恩智浦发布二季度财报时表示:“汽车行业目前的行情出奇的好。”

据财新网报道,恩智浦计划上调汽车芯片等产品价格。细数2020年汽车“芯片荒”以来,前述四家MCU供应主力公布MCU涨价公告合计10次有余。

业内消息,ST的MCU芯片从去年第四季度出现炒货,分销渠道大量买入,货源持续紧缺,价格上涨超10倍。

手握稀缺资源相当于手握话语权,一向强势的车企不得不屈服于卖方市场,这一局面背后是MCU市场的高度集中,随着需求扩张和政治因素影响,垄断格局给产业链带来了潜在风险。产业壁垒如何打破?国产替代有机会吗?

01 涨价背后:群雄割据的强势局面

业内人士透露,汽车缺芯时,行业对涨价反抗不激烈,加上对销量和业绩的考量,车企“高价求芯”。

MCU是汽车的主控芯片,尤其在汽车电动智能化演变中,电机、ADAS、车身、底盘、安全、信息娱乐等诸多领域都会用到,汽车可谓是MCU最大的应用市场。

传统汽车单车平均需要70个MCU,智能电动汽车需要用到300多个,随着电动汽车市场迅速扩张,必然是供不应求。

而一系列壁垒让这一市场高度集中。

MCU架构独特、开发难度大、更新迭代速度慢,技术被一众芯片大厂垄断。加上这一芯片使用周期较长,客户对于其稳定性、可靠性要求极高,一般不会轻易更换供应商。

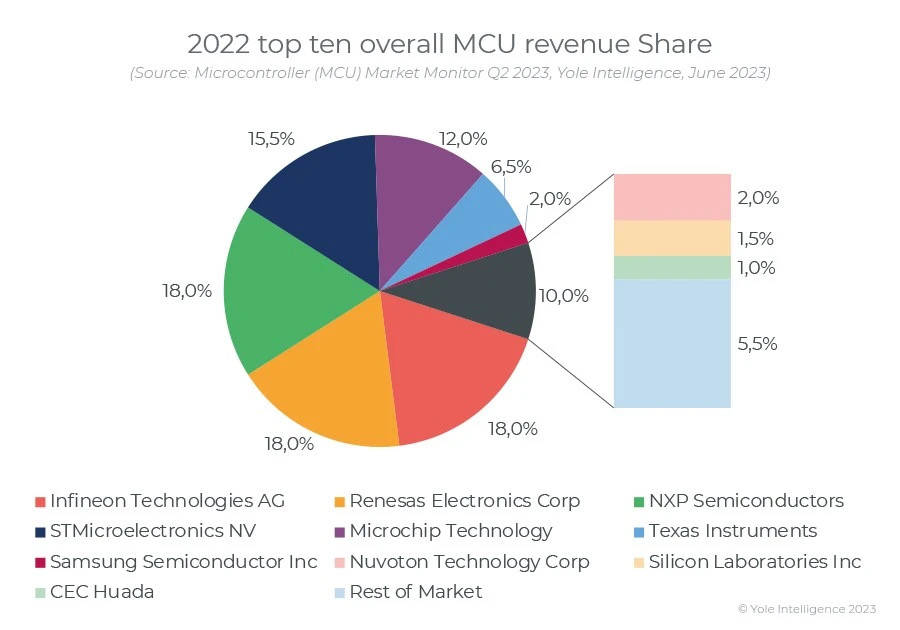

结果就是,90%的市场掌握在海外老牌大厂手中,上述英飞凌、恩智浦、ST和瑞萨四家就占去了70%的份额,这一数据来自权威机构Yole今年6月的调查报告。

大厂瓜分车规级MCU这一大“蛋糕”也就在这短短三年,随着智能电动汽车上量,大厂迅速将业务视角集中在快速增长且规模庞大的汽车EV技术和ADAS细分市场,动能显著。

涨价公告中,除了“需求强劲”这一致因以外,不少供应商给出了另外的原因——“晶圆等原料成本上升”及“大力投资制造端”。

尽管诸多MCU芯片厂采用整合技术和制造的IDM模式,但有数据指出,台积电占据了全球70%的车规级MCU产能,而上游也要“吃肉”。

年初,据中国台湾媒体《电子时报》报道,台积电等晶圆代工与IDM、部分Tier1厂商针对2023年代工价格的谈判已持续近一个季度,谈判结果来看,2023年多数汽车芯片代工价格将上涨。

上游涨价,中游水涨船高,而汽车这一终端产品客单价高,可以承受车芯涨价的空间大,价格上涨部分传导在消费端也并不明显。

诸多因素叠加,最终的成本还是得车企自己消化。据了解,芯片大厂和车企大多是长期协议价,降价的可能性为零。也就是说一旦接受了价格调涨,就要长期承受这一个成本压力,一些车企开始考虑找二供。

云途半导体市场总监顾光跃在近期表示:“持续两年之久的车规MCU芯片缺货,促进了国产车规MCU快速上车和量产,在这个阶段,主机厂和Tier1主要关注的是有合适的产品和足够的产能。”

02 打破产业壁垒:国产规模化替代能否见效

国产车规MCU上车不是件容易的事。不止一位企业高管和行业专家说过,MCU是中国车企最缺也是最为薄弱的一环。

车规级MCU产品主要分为8位、16位、32位(指一次运算中参与的数据长度),位数越多,对应的结构越复杂,处理能力越强,可实现的功能越多。

目前32位MCU已经占据车用MCU主要市场份额,国内一些企业已经具备了32位MCU的技术能力,进入前装市场的有比亚迪半导体、芯旺微、杰发科技等,但据行业人士,国内市场对标的竞品还都是恩智浦的S32系列。

不仅如此,应用在基础控制功能及动力传动系统的8位、16位产品,仍然是国内MCU厂商打入汽车供应链的敲门砖。应用在动力域、底盘域等电动智能化所需的32位MCU仍被垄断。

供应商和车企需要付出非常高的代价,才能完成车规级32位MCU的验证流程,几乎没有试错机会,所以车企仍喜欢用经过验证的成熟产品。

从32位车规级MCU的价格上,也能一定程度看出国内外产品的市场差异。

芯旺微主攻车规级MCU芯片,正在冲刺IPO,其招股书中显示,2022年芯旺微32位车规级MCU的销售均价为9.79元。

据IC insights数据,汽车MCU现货市场常态价为22元,恩智浦32位MCU FS32K144HAT0MLH最高冲到550元,幅度超20倍,还有一些高性能产品市场价上千元。

这其中不乏,国产芯片存在以价换份额的现实因素,以及芯片巨头们对高性能产品叫价过高的情况,但也足以看出后者的市场话语权。

不过,中国MCU企业还是囊获不少汽车领域订单。

从芯旺微公开的业绩可见一斑。2020年-2022年,芯旺微车规级MCU的收入占比由0.82%提升至71.23%,营收从81.06万元暴涨到2.23亿元!

在招股书股东名单中,不乏车企身影,一汽集团旗下的一汽投资、一旗力合分别持有1.18%、0.14%的股份,上汽集团旗下上汽恒旭通过下属公司分别持有1.89%和1.82%的股份。

缺芯、涨价重重压力下,车企也不得不走上芯片自救道路,确保在极端情况下能够扛住。

近期,半导体的供应限制让芯片大厂们头疼,美国、日本和荷兰等国家开始采取一系列限制措施,对14纳米以下的芯片产品进行封锁,已经有国际MCU厂商预测这可能会影响公司的增长。

中国早已成为芯片巨头们的最大市场,政治因素影响下车企对供应链的“底线思维”越来越强,国产替代势必会加快速度。

国内车规级MCU市场已经出现竞争局面,浮现出涉及车规MCU芯片的厂家不少于30家。尽管产品上距离国际大厂的成熟方案仍有差距,但不得不否认国内企业一个最大的优势,就是稳居中国这一最大需求市场,市场机遇无疑是追赶机会窗口的利器。

芯旺微、芯海科技、杰发科技、航顺芯片等企业在通过车规方面相对领先,量产首款通过时间基本在2018年之后,这一年也是大量厂商入局的时间点。

而芯片要通过车规认证,从流片至量产商用需要3-5年。行业以此推算,2023年将是国产替代的关键一年。

2022年不少本土厂商已经推出或正在研发支持ASILD功能安全等级的车规MCU产品,《半导体产业纵横》预测2023-2025将是产品研发、品牌推广和拓宽业务线的重要冲刺阶段。

过去三年,国际芯片大厂车用MCU迅速崛起,未来三年,随着中国供应商产能释放及量产落地,规模化替代效应能否打破产业壁垒或见分晓。